MCLEAN, Virginia – Hilton Worldwide Holdings Inc. (“Hilton” o la “Società”) (NYSE: HLT) ha riportato oggi i risultati del quarto trimestre e dell’intero anno 2020. I seguenti risultati riflettono l’impatto materiale che la nuova pandemia di coronavirus (“COVID-19”) ha avuto sull’attività di Hilton. I punti salienti includono:

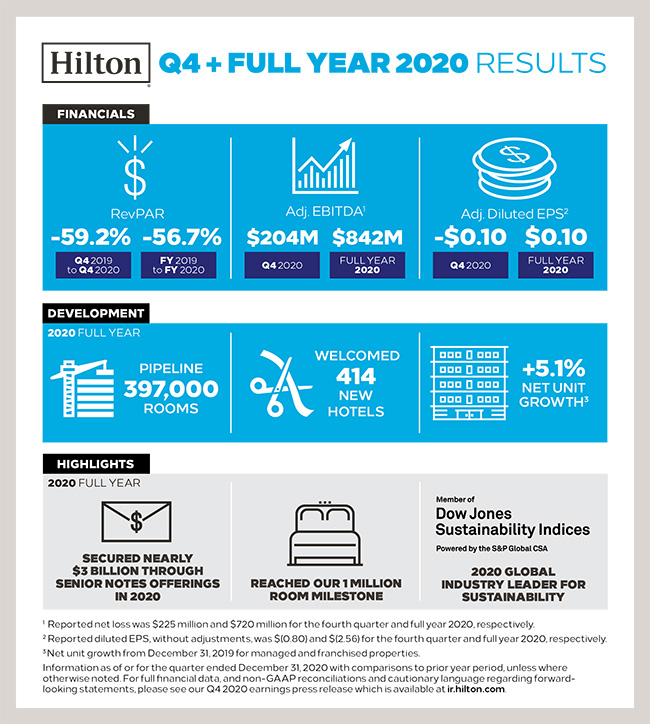

- L’EPS diluito è stato di $ (0,80) per il quarto trimestre e $ (2,56) per l’intero anno, mentre l’EPS diluito, rettificato per gli elementi speciali, è stato di $ (0,10) per il quarto trimestre e di $ 0,10 per l’intero anno

- La perdita netta è stata di $ 225 milioni per il quarto trimestre e di $ 720 milioni per l’intero anno

- L’EBITDA rettificato è stato di $ 204 milioni per il quarto trimestre e di $ 842 milioni per l’intero anno

- Il RevPAR comparabile a livello di sistema è diminuito del 59,2% e del 56,7% su base valutaria neutra per il quarto trimestre e l’intero anno, rispettivamente, dagli stessi periodi del 2019

- Approvato 18.700 nuove camere per lo sviluppo durante il quarto trimestre, portando la pipeline di sviluppo di Hilton a 397.000 camere al 31 dicembre 2020

- Ha aperto 22.900 camere nel quarto trimestre, raggiungendo il traguardo di un milione di camere e contribuendo a 47.400 camere aggiuntive nette nel sistema Hilton per l’intero anno, che ha rappresentato una crescita netta unitaria di circa il 5,1% dal 31 dicembre 2019

- A partire dal 10 febbraio 2021, il 97% degli hotel a livello di sistema di Hilton era aperto

- Nel dicembre 2020, ha emesso $ 1,9 miliardi di titoli senior costituiti da: (i) $ 800 milioni di importo capitale aggregato del 3,750% Senior Notes con scadenza 2029 e (ii) $ 1,1 miliardi di importo capitale aggregato del 4,000% Senior Notes con scadenza 2031; e ha utilizzato i proventi netti per rimborsare: (i) $ 1,0 miliardi in capitale aggregato di obbligazioni senior del 4,250% in circolazione con scadenza 2024 e (ii) $ 900 milioni in importo capitale complessivo di obbligazioni senior 4,625% in circolazione con scadenza 2025

- Nel gennaio 2021, ha rimborsato $ 250 milioni del saldo del debito in essere nell’ambito della linea di credito revolving senior garantita da $ 1,75 miliardi

- Nel febbraio 2021, ha emesso un importo principale aggregato di $ 1,5 miliardi di obbligazioni senior al 3,625% con scadenza 2032 e ha utilizzato i proventi netti per rimborsare 1,5 miliardi di dollari in importo capitale aggregato di obbligazioni senior 5,125% in circolazione con scadenza 2026

Altri articoli

La Settimana del Baratto 2024 promossa da Bed-and-breakfast.it

NORWEGIAN CRUISE LINE® NOMINA IL PLURIPREMIATO ATTORE ERIC STONESTREET PADRINO DELLA SUA NUOVA NAVE, NORWEGIAN AQUA ™

VOLOTEA AMPLIA LA PROPRIA OFFERTA INTERNAZIONALE A PALERMO: ANNUNCIATE PER IL 2025 DUE NUOVE DESTINAZIONI